高负债并购迷局:天海投资75亿收购当当网

天海投资75亿收购当当网

天海投资75亿收购当当网目前天海投资的资产负债率为85.12%,当当网的资产负债率约为98.45%,远高于同行业平均水平

《投资者报》 记者 秦剑 高方方

资产负债率高达85%的天海投资(600751.SH),拟以75亿元(私有化价格的2倍)的代价收购北京当当网信息技术有限公司(以下简称“北京当当”)100%股权及北京当当科文电子商务有限公司(以下简称“当当科文”)100%股权(北京当当与当当科文以下合称“当当网”),并购完成后,天海投资实际付出的成本将达到116.82亿元。

值得注意的是,此次交易中并未做出业绩承诺,同时当当网近年来市占率不断下滑,在新零售双寡头(腾讯系、阿里系)格局清晰的环境下,此次并购交易引来市场质疑。《投资者报》记者就相关问题致电天海投资,对方工作人员表示“目前公司尚在停牌中,相关问题不便回答,还请以公告内容为准。”

投资逻辑

2018年4月11日晚间,海航系旗下天海投资发布公告称,拟收购北京当当100%股权及当当科文100%股权,初步作价人民币75亿元,天海投资拟以发行股份的方式支付40.6亿元,以现金方式支付34.4亿元,当当网并未做出业绩承诺。

北京当当及当当科文的主营业务包括自营图书、自营百货、第三方平台及其他收入三大部分。其中,自营图书在收入中的占比约为 55%~60%,自营百货在收入中的占比约为38%~40%。2017年,当当网注册用户为2.5亿,年活跃用户数达到4000万以上,单客贡献同比增长18%,转化率25%,平均每4位顾客就有一个产生购买行为。同时,当当网在“新零售”方面积极布局,其在全国范围内开设了110多家实体书店,预计未来在全国形成200~300家的线下实体书店的布局。

与此同时,天海投资在全球拥有约150个物流中心,标的公司在全国建有数十个物流中心。2016年年底,天海投资完成重大资产重组,收购了全球 IT 分销与供应链巨头英迈国际,实现B2B产业布局,打通了运输与销售的产业链。

某大型券商资深研究员认为,天海投资此次并购逻辑在以下几个方面,B端市场空间有限,当当网在B2C电商行业规模排名第八,天海投资并购当当网后可以导入当当网的线上流量,打开C端入口,实现B2B2C 布局,进入更大的市场空间,同时可以借助当当网推进英迈国际国内市场业务开拓;天海投资可以把当当网1.6亿客户画像数据、云服务平台技术嫁接到海航云集市、线上旅游平台HiAPP上形成协同效应,实现精准营销,深化天海投资的大数据+AI标签,提升上市公司估值;天海投资并购当当网是力求打破新零售双雄(腾讯系、阿里系)角逐的格局,联结海航旗下运输、仓储、旅游、金融等海量资源建立新零售生态圈;近年来众多电商在海外上市,引入了大量的资本,天海投资希望通过当当网私有化回归,成为A股首只电商股,获取高估值;万变不离其宗,天海投资也希望并购的方式合并财务报表,增加对于上市公司最为重要的“血液”——利润。

隐含成本

此次并购当当网的估值75亿元与当当网私有化估值5.42亿美元(折合34.29亿元人民币)相差40.61亿元。北京当当及当当科文净资产账面价值3178.93万元,此次并购交易估值增值约74.68亿元,增值率高达23492.84%。

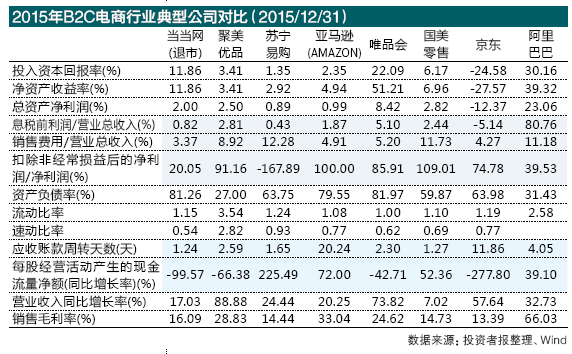

北京当当及当当科文合并财务报表显示,2017年,当当网净利润约为3.59亿元,比2016年净利润1.32亿元增长1.72倍。此次并购交易估值相对于2017年净利润的市盈率为20.89倍。目前同行业公司平均市盈率为32.89倍(苏宁易购:29.31倍、聚美优品:26.74倍、阿里巴巴:41.96倍、唯品会:33.56倍、京东:-377.25倍、亚马逊:232.65倍、国美零售:-33.73倍、网易:18.29倍),北京当当及当当科文的合并财务报表显示其负债约为39.82亿元,其中39.48亿元为流动负债,并购完成后,其所有负债也将进入天海投资的合并财务报表,就是说天海投资用75亿元获得北京当当及当当科文的100%股权,同时也背负了偿还39.82亿元的压力。在不考虑利息的情况下,天海投资此次并购交易成本应为116.82亿元(股权投资75亿元+债务39.82亿元+本次交易中介机构费用、交易税费2亿元)。

目前,天海投资的资产负债率为85.12%,北京当当与当当科文的资产负债率约为98.45%,同类上市公司的资产负债率平均水平约为53.01%(苏宁易购:46.83%、聚美优品:18.75%、阿里巴巴:39.57%、唯品会:62.48%、京东:71.54%、亚马逊:78.9%、国美零售:72.28%、网易:33.76%),并购完成后天海投资的债务压力并不能马上得到缓解,据某大型商业银行信贷部门资深员工告诉《投资者报》记者,该行已经紧缩对海航系公司的贷款业务。这预示着,天海投资的财务成本将进一步上升。

作为中国老牌电商,当当网近年的发展势头略显颓势。曾经的三甲,掉入了电商行业第二梯队的末端(市场规模行业排名第八)。

此次天海投资收购当当网,联结海航旗下运输、仓储、旅游、金融等海量资源建立新零售生态圈。当当网未来在圈占“新零售”市场份额的道路上,避免不了受到“新零售”双寡头——(腾讯系、阿里系)的围剿。

阿里巴巴现已入股苏宁云商(20%)、三江购物(32%)、投资盒马生鲜、联华超市(18%)、新华都(10%),高鑫零售(36.16%),凭借自身大平台大流量、大数据禀赋,打造线上线下新消费场景,从而实现线上线下零售高份额。与此同时,腾讯也入股京东(18%)、永辉超市(5%)、永辉云创(15%)、步步高(6%),利用移动端高频流量入口、技术等优势,通过入股高效经营企业,实现线下高频流量与线上流量转化与变现,不断提升其体系在新零售行业的市场渗透率。相对于阿里系与腾讯系的枝繁叶茂,当当网的体系堪为枝单叶疏。在新零售行业双寡头(腾讯系、阿里系)格局日益清晰的环境下,当当网市场份额保持难度比较大。