基金已大幅减仓东阿阿胶 业绩低于预期成白马杀器

因半年度业绩不及预期,东阿阿胶今日开盘跌停,大族激光盘中一度跌停。二季度业绩小幅低于预期的贵州茅台盘中最大跌幅也达到了3%。

业内人士指出,若经济超预期走强,消费的低贝塔属性会让部分资金转向其他资产和板块,届时资金抱团消费股可能瓦解。

部分白马业绩不及预期杀跌

昨日晚间,东阿阿胶发布2019年半年度业绩预告,显示上半年盈利1.81亿元至2.16亿元,比上年同期下降75%至79%。受此影响,东阿阿胶开盘一字跌停。

无独有偶,大族激光上周五晚间发布的半年度业绩预告显示,上半年盈利3.57亿元至4.07亿元,比上年同期下降60%至65%。今日早盘,大族激光盘中一度跌停,截至上午收盘,下跌幅度仍达9.07%。

值得注意的是,今年3月初,大族激光曾备受外资追捧,因外资持股比例接近28%的上限,而被MSCI从MSCI中国全股指数中剔除。

东阿阿胶和大族激光的业绩不及预期,公募基金或有所预判,今年一季度减持明显。Wind数据显示,公募基金一季度末仅持有217万股东阿阿胶,较去年底的2703万股大幅减少。一季度末对大族激光的持股量也仅有2103万股,较去年底的6405万股大幅减少。

北向资金对东阿阿胶的持股量自4月底以来也下降明显。但截至7月12日,北向资金对大族激光的持股量仍然达到1.82亿股,占大族激光全部A股比例的17.06%。

茅台业绩不及预期

资金分化

白马龙头股中,发布上半年业绩情况的还有贵州茅台。

上周五晚间,贵州茅台发布2019年上半年主要经营数据公告,上半年实现营业总收入412亿元、同比增长16.9%,归属于上市公司股东的净利润199亿元、同比增长26.2%。

北京某私募研究员分析认为,剔除一季度的收入,贵州茅台第二季度营收187亿元,归母净利润86.8亿元,同比分别增长11%和19.6%,其实是略不及预期的,单季度也低于去年预定的营收增长14%的目标。不过,从过往数据看,每年的第二季度为淡季,因此业绩增速表现一般也属正常情况。

今日早盘,贵州茅台开盘后快速下挫,最大跌幅达3.44%,古井贡酒、五粮液、洋河股份盘中最大跌幅均超过3%。不过,截至上午收盘,贵州茅台仅下跌0.77%。

自4月份A股调整以来,以贵州茅台为代表的消费板块和核心资产受到资金拥趸,走势明显强于大盘,未来是否存在业绩不及预期等因素导致资金抱团的瓦解?

北京某公募基金权益投资总监认为,目前资金对贵州茅台等龙头股的认可并不是所谓的抱团,而是投资者基于相对长期价值的理性判断,当然也就不存在所谓的瓦解。这些核心资产的走高,只是近些年个股分化的持续。

某大型公募基金策略分析师表示,从目前情况看,这些核心资产业绩大幅不及预期的可能性不是很大,但经济边际高于预期对抱团冲击比较大,届时资金将转向其他资产。今日公布的二季度经济数据已经超出了市场预期。此外,从美股过往历史看,价值板块的重大回撤主要有两个原因:一是大宗商品大涨下,其他资产回报率上升;二是制造业投资反弹,形成新的资产,减少了现有资产的溢价。目前看,前者有可能发生。

机构激辩估值是否回归

从估值水平看,以贵州茅台为代表的核心资产估值已经处于相对较高位置,未来是走向估值回归,亦或是新的高估值区间成为常态?对此,机构态度不一。

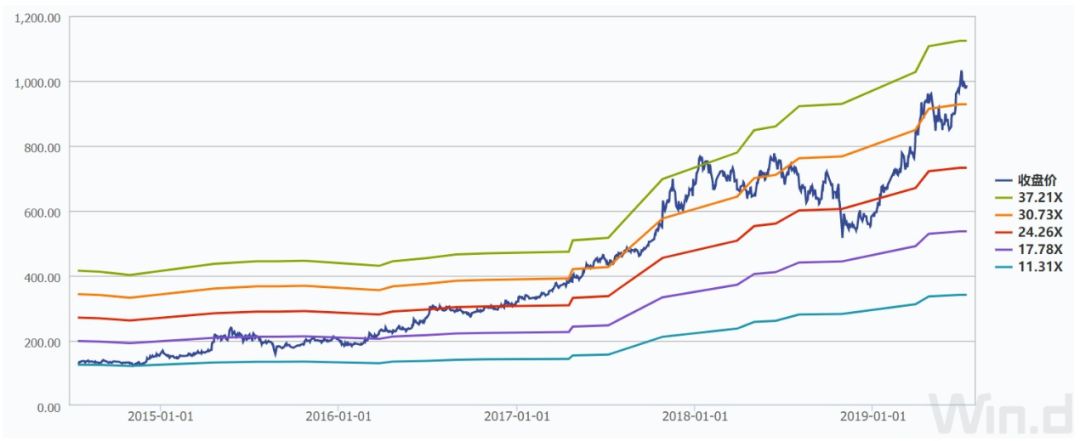

贵州茅台近5年PE(TTM)变化情况

仁桥(北京)资产管理有限公司创始人、投资总监夏俊杰表示,股价是不是有泡沫,要看是什么因素推动了股价创新高。如果是业绩推动,没有问题;如果是估值推动的,那就将出现均值回归。从近期创新高的几个最热门公司的长期估值波动区间来看,显然这些公司近期股价的上涨是源于估值的快速扩张,目前的估值水平都高于历史均值。

前述权益投资总监认为,从长期估值看,这些公司的潜在回报率依然很高,短期的估值上升相对长期而言只是轻微修正。当然如果经济和市场走牛,消费板块系统性持续下跌的基础不存在,但是低beta属性可能造成资金阶段性转向其他短期回报可能更高的板块。

星石投资研究显示,以白酒为代表的核心资产的快速上涨,是对过去资产定价失衡的修正。目前经过股价的上涨,相关板块的估值也从低估值回升到正常甚至高位区间,继续快速获取较高超额收益的空间或有所弱化。虽然白马股当前风险仍然保持相对较低水平,但未来上涨的斜率或有望放缓,沿着产业转型升级主旋律有望实现弹性更高的收益空间。在流动性将保持相对宽松的环境下,市场的风险偏好会有所提升,对成长性的要求将慢慢超过确定性的要求,看好科技类、消费类成长股。

责任编辑:陈悠然 SF104