- 小说 星座 交友 视频 明星 新闻 NBA 足球 体育 美图 游戏 音乐 摄影 军事 笑话

- 社区 招聘 地图 美食 汽车 基金 两性 女性 法律 娱乐 时尚 彩票 宠物 股票 手机

- 购物 健康 银行 房产 儿童 旅游 大学 宗教 公益 考试 教育 外语 留学 科技 爱好

- 微博 电脑 桌面 招商 聊天 硬件 软件 建站 编程 邮箱 设计 数码 曲艺 棋牌 生活

- QQ 二手汽车 生活助手 天气 直播 站长 婚嫁 租厂房 服务器 租赁 互联网 农产品 修理 搬家 UI素材

- 保洁 面辅料 牧业 出书 代工 物流 电影 电视 综艺 动漫 全知导航-八卦 秀场 减肥 美女 母婴

- 团购 特卖 家居 杀毒 手机应用 找加盟 找设计 找家政 众筹 找搬家 找代理 热门应用 找代工 找工作 找物流

- 找回收

关键词:%,银行,管理,公司,招商,财富,业务,价值,机构,营收

预计2024年招商银行营收增速为-3.82%

机构称,目前公司估值已降至历史低位,对应的股息率达5.85%,中长期配置价值凸显。

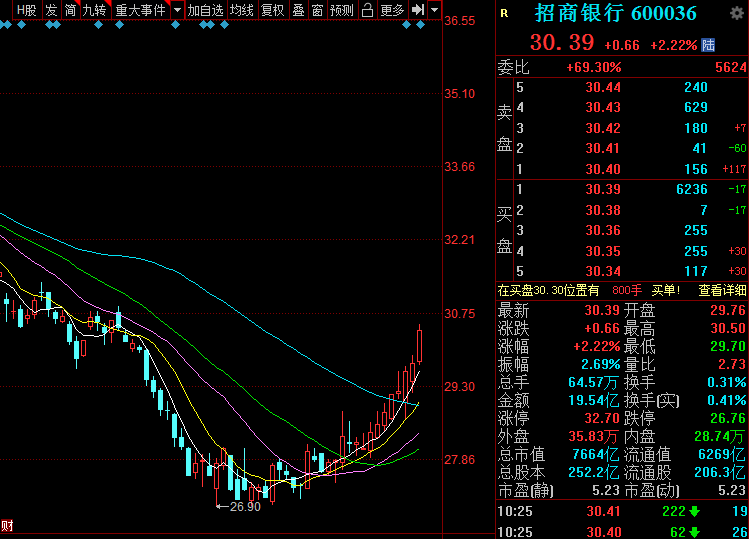

1月22日,招商银行(30.090, 0.10, 0.33%)股价走高,截至发稿,报30.39元,涨2.22%。

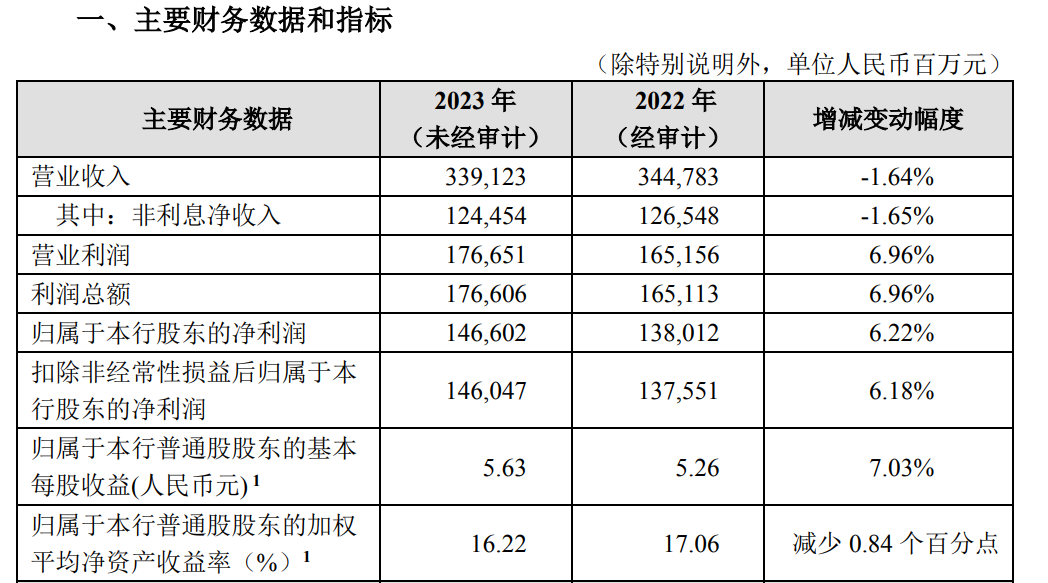

1月19日晚间,招商银行发布业绩快报,2023年实现营业收入3391.23亿元,同比下降1.64%;净利润1466.02亿元,同比增长6.22%;基本每股收益5.63元。截至2023年12月31日,不良贷款率0.95%,较上年末下降0.01个百分点;拨备覆盖率437.70%,较上年末下降13.09个百分点;贷款拨备率4.14%,较上年末下降0.18个百分点。

平安证券表示,公司营收和资产质量受到宏观环境的扰动较大,但长期角度下的竞争优势依然稳固,营收能力绝对水平仍位于同业领先地位,长期价值依然可期。此外,财富管理业务和高净值客户全周期服务仍然是市场未来主流趋势,公司作为财富管理业务最具代表性的银行,该项业务优势有望带来新的价值。该机构维持公司23-25年盈利预测,预计公司23-25年EPS分别为5.73/6.04/6.50元,对应盈利增速分别为4.7%/5.4%/7.6%,目前招行股价对应23-25年PB分别为0.82x/0.74x/0.67x,在优异的盈利能力和资产质量保证下,该机构看好招行在零售领域尤其是财富管理的竞争优势,维持“强烈推荐”评级。

国投证券表示,展望2024年,整个银行业仍面临规模扩张速度放缓、净息差与中收增长回落的客观压力,考虑到前期银行板块估值的大幅下行,招商银行估值也触及历史新低,对银行板块以及招商银行而言,该机构认为不应再悲观。预计2024年招商银行营收增速为-3.82%,归母净利润增速为5.71%,给予买入-A的投资评级,6个月目标价为40.79元,相当于2023年1.1XPB。

国信证券(8.140, 0.30, 3.83%)指出,招商银行短期业绩承压,一是受重定价影响净息差下行,二是资本市场不佳拖累财富管理业务。但中长期来看,公司核心竞争力是优异管理机制、组织文化和人才队伍建设等软实力,且财富管理业务空间广阔。目前公司估值已降至历史低位,对应的股息率达5.85%,中长期配置价值凸显,维持“买入”评级。

©2010-2019 全知导航-网址全搜罗,

资讯全知道。

苏ICP备10224953号-2

网友评论仅供其表达个人看法,并不表明全知头条立场。请理想发言,恶性发现将由个人承担全部责任。