- 小说 星座 交友 视频 明星 新闻 NBA 足球 体育 美图 游戏 音乐 摄影 军事 笑话

- 社区 招聘 地图 美食 汽车 基金 两性 女性 法律 娱乐 时尚 彩票 宠物 股票 手机

- 购物 健康 银行 房产 儿童 旅游 大学 宗教 公益 考试 教育 外语 留学 科技 爱好

- 微博 电脑 桌面 招商 聊天 硬件 软件 建站 编程 邮箱 设计 数码 曲艺 棋牌 生活

- QQ 二手汽车 生活助手 天气 直播 站长 婚嫁 租厂房 服务器 租赁 互联网 农产品 修理 搬家 UI素材

- 保洁 面辅料 牧业 出书 代工 物流 电影 电视 综艺 动漫 全知导航-八卦 秀场 减肥 美女 母婴

- 团购 特卖 家居 杀毒 手机应用 找加盟 找设计 找家政 众筹 找搬家 找代理 热门应用 找代工 找工作 找物流

- 找回收

关键词:银行%,资产,美国,持有占,金融,风险,危机,回落

银行持有商业地产抵押贷款占全部贷款及全部资产比例金融危机前为27%和16%、当前为25%和14%

中金 | 海外:美国银行的资产端风险分析

Kevin策略研究

除了负债端的存款流失和突发挤兑压力外,资产端和利润端在强紧缩大环境下的资产价值缩水和盈利能力下降也是欧美银行对突发风险抵御能力下降的共性,不然也不会出现资不抵债且折价抛售的情形。本文中我们聚焦美国银行的资产端,从所持有的资产结构细节来分析其风险敞口。

美国银行持有哪些资产?贷款占六成、证券占三成;小银行商业地产贷款敞口更高

美国商业银行持有金融资产20万亿美元,其中贷款占六成、证券占三成。相比大银行,小银行持有的证券占比更低、贷款更高,且贷款中商业地产贷款占全部贷款比例达五成。

美国银行资产较2008年有何变化?整体证券比例抬升;证券中私营机构MBS大幅减少、国债抬升明显

相比2008年金融危机,银行资产端持有证券的占比抬升、贷款占比回落。较高的证券资产是持续低利率和较充裕流动性的结果,但反过来在利率快速抬升阶段也面临较大的资产价值损失压力,成为近期主要银行风险敞口的来源之一。进一步拆解后发现,银行持有证券的整体安全性好于2008年,体现为私营机构MBS大幅缩水,国债比例增多。

利率风险?可供出售vs. 持有到期;持有到期“未兑现损失”在突发流动性压力下也会成为实际损失

商业银行持有证券主要可以分为可供出售债券和持有到期债券,两者的区别在于是否直接会将价格的波动体现在账面价值上。不过,如果面临类似于近期的突发流动性压力迫使银行需要提前抛售的话,这些未直接提前在账面上的“未兑现损失”也就会变成实际损失,近期硅谷银行便是如此。

银行风波出现后,美联储及时提供短期流动性可以在短期内缓解部分银行被迫出售持有到期债券的压力。当然,在主要银行中,资产端未兑现损失占比较高与负债端流失压力较高的银行风险较高,但整体并非如此。

信用风险?住房抵押贷款vs. 商业地产抵押贷款:银行商业地产占比更高

银行持有住房抵押贷款比例不高;且住房抵押贷款的相比金融危机前风险较低。虽然行业整体存量较高,但银行持有占存量不高且资产质量更为健康。

相比之下,银行持有商业地产贷款更高,且私人机构CMBS占存量规模超20%,也可能使得银行对该部分的暴露更多。无论从商业地产贷款违约率、CMBS利差上升幅度、以及商业地产空置率来看整体风险可控,但小银行对商业地产贷款敞口更大,因此风险敞口较高,值得关注。

3月开始,从黑石集团旗下价值5.6亿美元的商业地产抵押贷款证券(CMBS)发生违约、到硅谷银行因流动性不足且资不抵债而陷入破产(《硅谷银行事件与潜在的流动性风险敞口》)、再到瑞银收购瑞信及其AT1全额减记(《如何理解瑞信AT1减记?》),市场对美联储加息后周期下银行业面临的压力担忧持续升温(《加息后期的“麻烦”与资产表现特征》)。美国财政部部长耶伦近日也公开表示监管机构可能需要进一步收紧银行规则,且加强金融体系的努力尚未完成。

除了负债端的存款流失和突发挤兑压力外,资产端和利润端在强紧缩大环境下的资产价值缩水和盈利能力下降也是欧美银行对突发风险抵御能力下降的共性,不然也不会出现资不抵债且折价抛售的情形。更何况,后续大概率出现的信用收缩也会影响一部分依赖银行信用扩张的资产,尤其是高收益债和商业地产。我们在《当前美国金融风险有多大?》中从利润、负债和资产端三个维度分别对美国当前金融风险做了整体梳理,本文中我们进一步聚焦美国银行的资产端,从所持有的资产结构细节来分析其风险敞口。

美国银行持有哪些资产?贷款占六成、证券占三成;小银行商业地产贷款敞口更高

美国商业银行持有金融资产20万亿美元,其中贷款占六成、证券占三成。美联储统计,美国商业银行(domestically chartered commercial banks)持有资产规模约20万亿美元。其中,贷款11万亿美元(占全部资产比例56%)、证券5.3万亿美元(占比27%)、现金1.7万亿美元(占比9%)。证券资产中,政府支持机构地产抵押证券(agency or GSE MBS,简称政府支持机构MBS)占全部证券的52%、国债占29%,其他证券(私营机构及地方MBS等)占19%。贷款资产中,工商业贷款占全部贷款的21%、住房贷款占23%、商业地产贷款占25%、消费信贷占17%。

相比大银行,小银行持有的证券占比更低、贷款更高,且贷款中商业地产贷款占全部贷款比例达五成。与不同规模银行的资本充足率有很大差异类似,不同规模银行资产端也有较大区别。大银行的资产规模13万亿美元,是小银行7万亿美元的近两倍。相比大银行,小银行持有证券资产占比更低,贷款占比更高(证券占大银行资产的29% vs. 小银行的22%;贷款占大银行资产的50% vs. 小银行的66%)。证券中,大银行与小银行持有的国债与MBS占各自资产基本一致(例如,大银行MBS占全部证券的52%、国债占32%、私人机构MBS占2%;小银行MBS占全部证券的50%、国债占22%、私人机构MBS占3%)。贷款中,大银行贷款品类更为平均,而小银行商业地产贷款更多(高达43% vs. 大银行的13%)。

美国银行资产较2008年有何变化?整体证券比例抬升;证券中私营机构MBS大幅减少、国债抬升明显

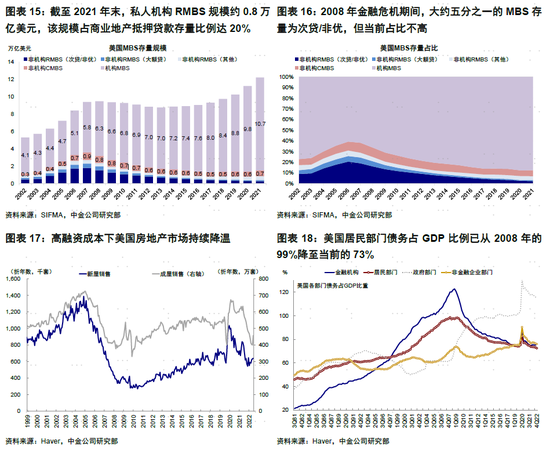

相比2008年金融危机,银行资产端持有证券的占比抬升、贷款占比回落。2008年金融危机以来,银行持有证券资产比例增加较多,最高增幅高达11%(持有证券占全部资产比例2008年底的17% vs. 2022年2月28%的高位,当前仍有27%;持有贷款占比则从2008年8月的62%降至当前的56%)。究其原因,金融危机后持续的低利率环境和美联储QE都增加了证券资产的吸引力,2020年疫情后流动性的进一步大幅释放更是使存款从12.1万亿美元快速升至2021年末的16.7万亿美元,这一期间也是银行持有证券资产增加最快的阶段,从21%升至28%。较高的证券资产是持续低利率和较充裕流动性的结果,但反过来在利率快速抬升阶段也面临较大的资产价值损失压力,成为近期主要银行风险敞口的来源之一。

进一步拆解后发现,银行持有证券的整体安全性好于2008年,体现为私营机构MBS大幅缩水,国债比例增多。具体看,2008年金融危机后,信用风险相对更低的政府支持机构MBS存量规模及占全行业存量占比快速抬升,而私营机构MBS快速回落(私营机构MBS规模从金融危机前的3.5万亿美元回落至2021年末的1.5万亿美元,占全行业MBS存量比例从39%回落至12%),占全部证券比例从金融危机时期的超10%回落至当前的2%。相应的,银行持有国债占全部证券比例稳步抬升;尤其是疫情后。国债占全部证券比例从2020年初的21%一度抬升至2022年中的30%,MBS则从59%回落至52%。

利率风险?可供出售vs. 持有到期;持有到期的“未兑现损失”在突发流动性压力下也会成为实际损失

从债券属性来看,商业银行持有证券主要可以分为可供出售债券(Available-for-Sale, AFS)和持有到期债券(Hold-to-Maturity, HTM),两者的区别在于是否直接会将价格的波动体现在账面价值上。2011年以来,为满足更为严格的资本充足率要求,美国商业银行持有到期债券占比显著增长(2022年四季度占全部资产比例11.8% vs. 2011年一季度1.7%);可供出售债券规模占比下滑(2022年四季度13.0% vs. 2011年一季度18.6%)。2022年,面对利率不断走高带来的减值压力,一些银行将其可供出售债券重新归类于持有到期债券以减少账面减值压力。不过,如果面临类似于近期的突发流动性压力迫使银行需要提前抛售的话,这些未直接提前在账面上的“未兑现损失”也就会变成实际损失,近期硅谷银行便是如此。截至2022四季度,持有到期债券和可供出售债券未实现损失分别达3401亿美元和2795亿美元。

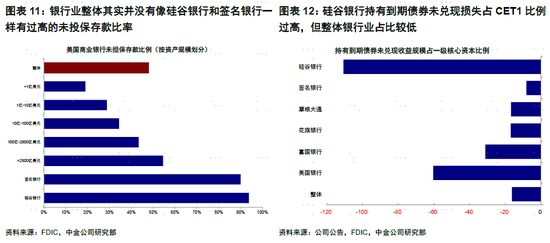

银行风波出现后,美联储及时提供短期流动性可以在短期内缓解部分银行被迫出售持有到期债券的压力。近期部分银行破产事件发生后,美联储及时介入部分缓解了流动性缺口避免银行需要不断抛售资产,如最新设立的银行定期融资计划,BFTP,《美联储重新“扩表”了么?》)。当然,在主要银行中,资产端未兑现损失占比较高(占一级核心资本)与负债端流失压力较高的银行风险较高,但整体并非如此:1)整体未投保存款比率不高,硅谷银行、签名银行未担保存款分别约占94%、90% vs. 银行业整体48%;2)整体银行业未兑现损失占CET1比例不高,硅谷银行持有到期债券未兑现损失占其一级核心资本比例超110% vs. 整体仅约16%。

信用风险?住房抵押贷款vs. 商业地产抵押贷款:银行商业地产占比更高

商业地产抵押贷款存量规模相比住房抵押贷款更小,但银行持有的商业地产抵押贷款占存量规模近八成。当前商业地产抵押贷款规模3.6万亿美元(2008年金融危机前2.2万亿美元)、远小于住房抵押贷款规模15.4万亿美元(2008年金融危机前11.2万亿美元)。不过,银行持有商业地产抵押贷款占总规模的77%(2008年金融危机前64%)、而持有的住房抵押贷款占总规模的16%(2008年金融危机前12%)。具体来看:

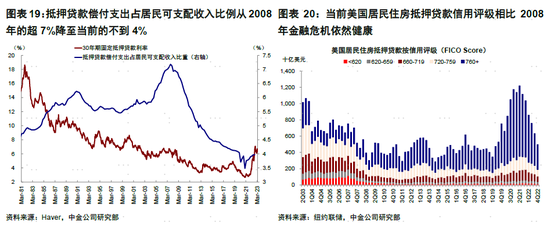

►银行持有住房抵押贷款比例不高;且住房抵押贷款的相比金融危机前的风险较低。在住房抵押贷款利率的快速抬升(当前30年期及15年期住房抵押贷款利率分别达6.3%和5.6%;去年11月一度突破2008年金融危机高点),以及美国房价及购房需求持续降温的背景下,虽然行业整体存量较高,但银行持有占存量不高且资产质量更为健康。具体来看:1)当前向没有偿付能力的借款人提供贷款的情况已经没有那么普遍。2008年金融危机之前,投资者进入美国房地产市场的最简单方法之一是购买 MBS,其中大约五分之一是当时的次贷/非优(Subprime/Nonprime),但当前占比很低(且银行的持有占行业存量比例仅16%)。2)当前美国居民部门整体杠杆及房贷杠杆均不高。(居民部门2008年金融危机后去杠杆明显,债务占GDP比例已从2008年的99%降至当前的73%、抵押贷款偿付支出占居民可支配收入比例从2008年的超7%降至当前的不到4%)。3)当前美国居民房贷信用评级(FICO Score)较为健康。(FICO Score在760+占比仍达62% vs. 2008年金融危机爆发前的23%)。

►相比之下,银行持有商业地产贷款更高,且私人机构CMBS占存量规模超20%。商业地产抵押贷款规模虽然远不及住房抵押贷款,但商业地产贷款持有占存量比例很高,私营部门CMBS占存量比例达20%,也可能使得银行对该部分的暴露更多。具体来看:1)银行持有占存量比例很高(银行持有商业地产抵押贷款规模占存量比例达77% vs. 住房抵押贷款的16%;其中大银行持有24%、小银行持有43%);2)商业地产贷款占银行全部贷款及全部资产中比例较金融危机后未出现回落。银行持有商业地产抵押贷款占全部贷款及全部资产比例金融危机前为27%和16%、当前为25%和14%;但持有住房抵押贷款占全部贷款和全部资产比例金融危机前35%和20%、当前为23%和13%;3)私人机构CMBS规模0.7万亿美元,在商业地产抵押贷款全行业存量中占比明显更高。私人机构CMBS规模约0.7万亿美元,私人机构RMBS规模约0.8万亿美元,二者体量基本相当,但私人机构CMBS规模占商业地产抵押贷款全行业存量比例达20.3%,私人机构RMBS占比仅5.8%。

无论从商业地产贷款违约率(当前仅0.68%,与疫情前基本相当)、CMBS利差上升幅度(当前仅不到5ppt,较疫情前小幅抬升)、以及商业地产空置率(CommercialEdge统计的高频数据显示截至2月末美国写字楼空置率16.5%,较去年同比抬升0.7%,2019年末15.5%;科技企业聚集的写字楼空置率相对较高,如西雅图和旧金山分别达18.2%和19.2%)来看整体风险可控,但小银行对商业地产贷款敞口更大,因此风险敞口较高,值得关注。

总结而言,银行持有较多的证券资产使其在利率上行过程中的减值压力较大,也降低了面对突发流动性冲击的抵御能力,但信用风险并不算高,资产中MBS尤其是私人部门MBS明显低于2008年。在未来紧信用过程中,中小银行的商业地产是“薄弱环节”,值得关注。

市场动态:欧美银行业危机担忧减缓,2月核心PCE超预期回落;美股反弹,原油大涨,利率先升后降

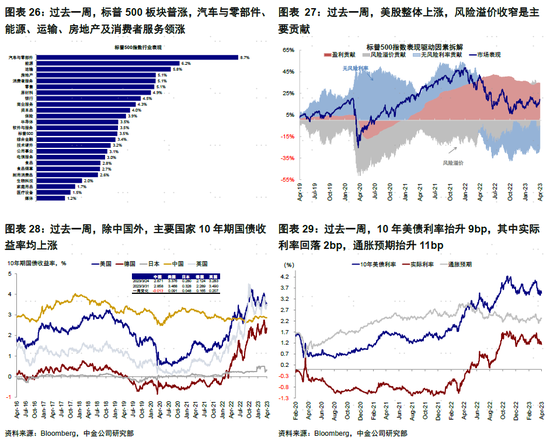

►资产表现:大宗>股>债;美股反弹,原油大涨。本周市场对欧美银行业危机继续蔓延的担忧减缓,风险偏好改善带动欧美股市反弹。周二参议院听证会中,美联储副主席巴尔表示“监管方将根据需要为任何规模的银行使用工具以确保所有存款的安全” ,同时拜登表示银行业危机尚未结束,呼吁加强监管,增加资本压力测试的次数。临近周末,超预期回落的2月核心PCE推升了市场对加息接近尾声的信心,受此影响美债利率再度回落至3.5%以下,美股上涨,成长风格领先。大宗商品方面,得益于供应收紧、EIA原油库存回落等因素,原油大涨6%。

► 流动性:在岸及离岸美元流动性紧张均缓解。过去一周,FRA-OIS利差回落至33bp,美国投资级和高收益债信用利差均收窄。欧元(1.0901, 0.0001, 0.01%)、日元、瑞郎(0.9131, 0.0006, 0.07%)与美元3个月交叉互换收窄。银行业存款持续流出至收益率较高的货币市场基金,推升美国主要金融机构在美联储账上逆回购使用量,当前使用量为2.4万亿美元/天。

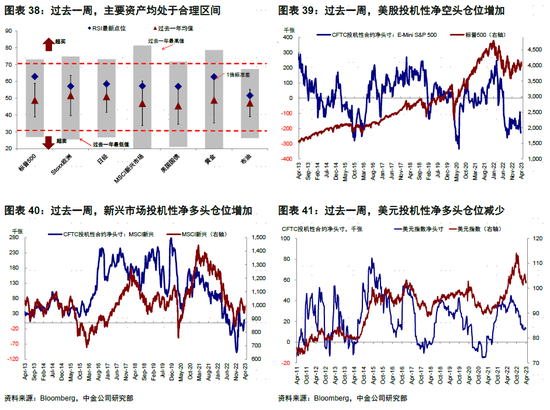

► 情绪仓位:资产均处于合理区间,美股投机性净空头增加。过去一周,去除趋势项后的美股看空/看多比例(10天平均)回落,主要资产均处于合理区间。仓位方面,美股投机性净空头仓位增加,新兴市场投机性净多头仓位增加,美元投机性净多头仓位减少,黄金投机性净多头仓位增加。

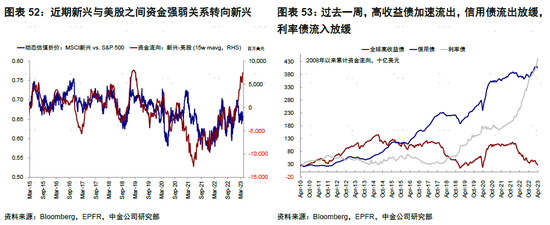

►资金流向:股票型基金转为流出。过去一周,债券型基金转为流入,股票型基金转为流出,货币市场基金流入放缓。分市场看,中国、新兴市场和日本流入放缓,美国加速流出,欧洲流出放缓。近期新兴与美股之间资金强弱关系转向新兴。

►基本面与政策:2月核心PCE同环比回落幅度超预期。美国:2月核心PCE同环比回落幅度超预期。2月PCE同比上涨5%,低于预期的5.1%和修正后前值5.3%;核心PCE同比4.6%,低于预期和前值的4.7%,创2021年10月以来的最低水平,环比0.3%,低于预期的0.4%和修正后前值0.5%。分项来看,商品项环比普遍回落,机动车及零部件回落明显,仅服饰鞋履分项小幅上升;服务项中运输服务环比自0.9%回落至0%,但娱乐服务、食宿服务价格仍具韧性,环比均抬升。

►市场估值:高于增长和流动性合理水平。当前标普500的18.1倍动态P/E高于实际利率和高收益债利差能够支撑的合理水平(~16.8倍)。

©2010-2019 全知导航-网址全搜罗,

资讯全知道。

苏ICP备10224953号-2

网友评论仅供其表达个人看法,并不表明全知头条立场。请理想发言,恶性发现将由个人承担全部责任。