- 小说 星座 交友 视频 明星 新闻 NBA 足球 体育 美图 游戏 音乐 摄影 军事 笑话

- 社区 招聘 地图 美食 汽车 基金 两性 女性 法律 娱乐 时尚 彩票 宠物 股票 手机

- 购物 健康 银行 房产 儿童 旅游 大学 宗教 公益 考试 教育 外语 留学 科技 爱好

- 微博 电脑 桌面 招商 聊天 硬件 软件 建站 编程 邮箱 设计 数码 曲艺 棋牌 生活

- QQ 二手汽车 生活助手 天气 直播 站长 婚嫁 租厂房 服务器 租赁 互联网 农产品 修理 搬家 UI素材

- 保洁 面辅料 牧业 出书 代工 物流 电影 电视 综艺 动漫 全知导航-八卦 秀场 减肥 美女 母婴

- 团购 特卖 家居 杀毒 手机应用 找加盟 找设计 找家政 众筹 找搬家 找代理 热门应用 找代工 找工作 找物流

- 找回收

关键词:台积电,收入,提升,本季度,公司制,nm%,影响,占比

本季度5nm节点收入占比提升至28%

图片来源@视觉中国

文|海豚投研

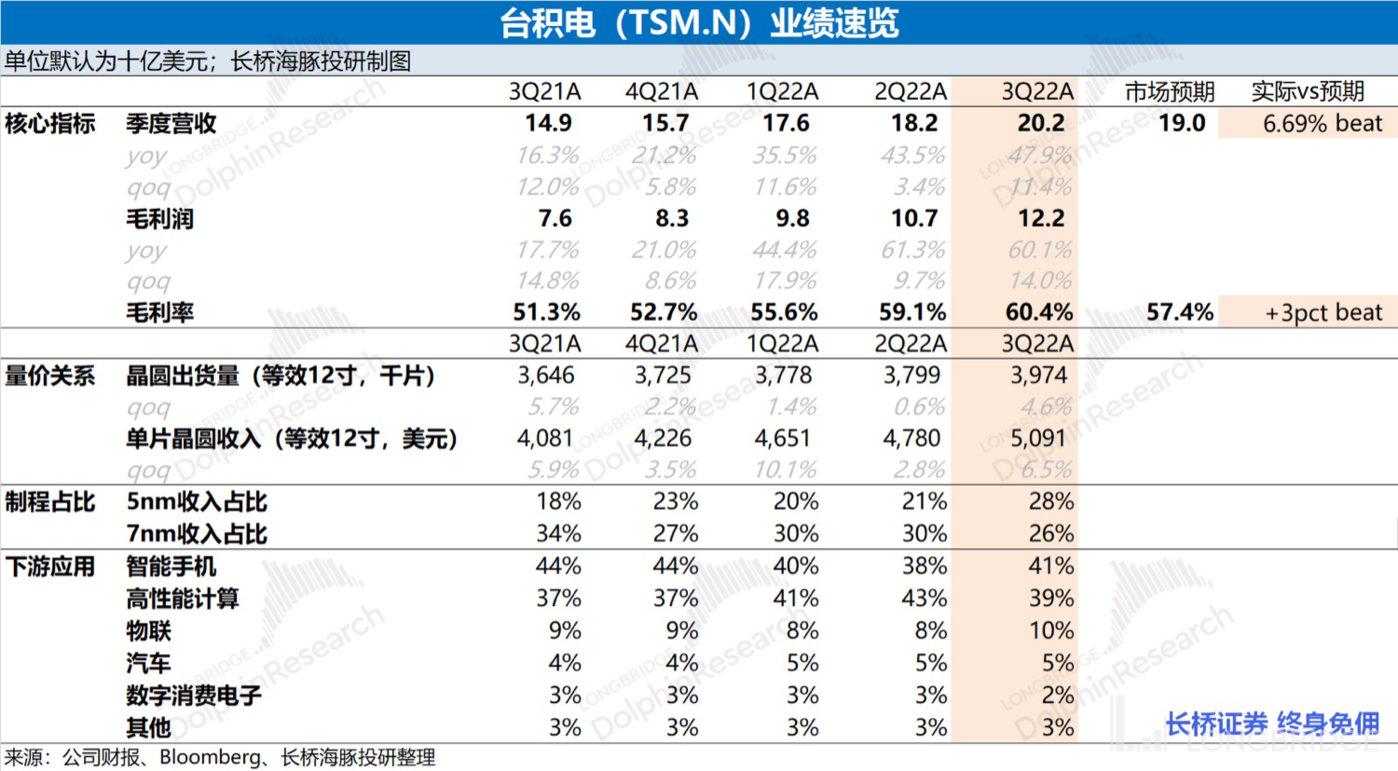

台积电(TSM)于北京时间 10 月 13 日下午的长桥美股盘前发布了 2022 年第三季度财报(截止 2022 年 9 月),要点如下:

1、收入端:周期下行中的 alpha。三季度$台积电.US 收入实现 202.3 亿美元,符合指引预期(198-206 亿美元)。季度收入的环比增长,其中出货量的维度带来贡献 +4.6%,出货均价的维度带来贡献 +6.5%。收入端的量价齐升,主要受益于$苹果.US 新机拉货提升了对 5nm 制程的需求;

2、毛利端:5nm 显著提升公司毛利率。三季度台积电毛利率 60.4%,超指引区间上限(57.5-59.5%)。本季度毛利率提升的主要原因在于,毛利率更高的 5nm 制程出货提升。由于苹果本季度新机虽然没有采纳 3nm 制程,但是加大了对 5nm 制程的备货。5nm 占比提升,增加了单片成本的同时,更多地带来产品价格的提升,使得毛利率突破 60%。

3、智能手机仍然羸弱,国产芯片还需自主可控。智能手机业务占比本季度环比提升,主要受苹果新机拉货影响,但占比仍明显低于历史同期,整体智能手机羸弱的趋势不变。本季度北美地区的收入占比提升至 72%,台积电和美国的商业关系继续深化。在美国半导体政策影响下,中国地区的业务占比大幅下滑至个位数。中国半导体与台积电的业务关系继续弱化,国内芯片仍需靠自主可控的去美化产线。

4、台积电业绩指引:2022 年第四季度预期收入 199-207 亿美元(市场预期 193 亿美元)和毛利率 59.5-61.5%(市场预期 57.9%),收入和毛利率双双超出市场预期。收入端的环比基本持平,主要是苹果新机市场反响一般,而多个下游都出现了疲软的迹象。而毛利率由于三季度已经达到 60.4%,四季度没有较大提升,但由于先进制程的出货比例提升仍将在高位保持。

整体来看,台积电三季度财报的营收情况市场已有预期,由于公司每月进行经营数据的披露。相比而言,市场对季报的关注更多集中于毛利率方面,而本季度毛利率表现再次交出了超市场预期的表现的原因,主要是由于本季度高毛利率的 5nm 制程占比提升。

虽然本次苹果新机没能使用 3nm 制程,但新增了对 5nm 制程的备货,进一步提升了公司先进制程的占比和盈利能力。受智能手机和高性能计算下游需求疲软、高库存的影响,公司下季度收入指引环比基本不增长。但随着年底 3nm 开始量产,台积电的整体产能结构继续向先进制程转移,有望推升产品价格和毛利率。

海豚君认为智能手机、显卡等多个领域下游需求的疲软推动半导体周期开始下行,台积电身处半导体行业中也无法避免受周期下行的影响。但由于台积电目前过半的收入来自于先进制程,先进制程受周期影响较小。随着芯片产能逐渐转向 5nm 和 3nm,公司产品价格有望获得结构性提升,从而在半导体下行周期中获得相对得 alpha。

台积电预计 2022 年底开始量产 3nm,并在 2023 年年底量产 N3E 制程。由于苹果今年新品已经采用 5nm 制程,年底量产的 3nm 整体占比将维持较低比例。而明年苹果新机有望使用 N3E 制程,届时 3nm 制程的占比将有放量提升。虽然台积电由于制程的领先性,在业绩端具有相对稳健性,但公司由于北美地区收入占比巨大(72%),整体业务受美国半导体政策风险较大。在宏观经济衰退的风险下,高端机换机周期存在拉长的风险,对公司业绩也会有一定压力。本季度的这份超预期的业绩会提升投资者信心,但股票更多是基于预期的交易,但前景存在风险的情况下将压制股价的表现。

具体财报业绩上,长桥海豚君详细分析主要关注的以下方面:

1、半导体下行周期中,台积电的营业收入如何再创新高,晶圆出货量和价格的维度分别贡献了多少?

2、台积电的毛利率突破 60% 大关,是如何达到的,是价格提升还是成本压缩?

3、本季度台积电各下游应用的表现如何?苹果新机并未使用 3nm,台积电目前各制程节点占比?在下游需求出现疲软,政策打压之下,下游各应用占比变化如何?

长桥海豚君带着这些疑问来财报中寻找答案:

一、收入端: 周期下行中的 alpha

台积电在 2022 年第三季度实现营收 202.3 亿美元,符合业绩指引预期(198-206 亿美元),季度营收再创新高。本季度收入环比增长 11.4%,本季度收入环比增长主要来自于苹果新机备货的拉动,智能手机业务占比出现季节性回升的情况。

台积电的季度收入,由于每月经营指标的公布,市场预期已经充分。而在本季度中要注意的一点是,虽然本季收入再创历史新高,但是 9 月的月度收入是出现环比下滑的,是近 3 年来首次在 9 月出现收入环比下滑的迹象。这主要是由于本次苹果新机发布进一步提前,使得公司的业绩释放同比有所提前。

半导体周期开始下行,而台积电本季度收入仍在增长,这主要来自价格提升还是出货量增加?

海豚君从量和价的维度,来观察台积电三季度收入增长的主要推动力:

1)量的维度:三季度台积电的晶圆出货量 3,974 千片,环比增长 4.6%。台积电出货量在本季度的环比提升,主要受大客户季节性拉货影响,但本次环比提升的幅度小于历史同期水平。海豚君认为一方面受智能手机市场疲软影响,大客户的新机备货并没有过高预期,另一方面受行业下行和政策风险影响,公司出货量有所放缓。结合资本支出情况,台积电本季度的资本开支 87.5 亿美元,较上季度有所增加,但仍偏于保守。由于受行业下行、政策风险等因素,公司本季度调低了 2022 年全年的资本开支计划(从 400-440 亿美元调低至 360 亿美元)。

2)价的维度:三季度台积电的晶圆单晶圆收入(等效 12 寸片)5091 美元/片,环比增长 6.5%。本季度台积电晶圆出货价继续提升,主要是由于苹果新机继续使用 5nm 工艺,5nm 收入占比提升对公司整体出货价格带来结构性影响。

台积电季度收入再创新高,海豚君认为本季度的增长仍受益于量价齐升的带动,最主要受苹果新机备货带动。同时也关注到 9 月月度收入三年来首次出现环比下滑,主要是苹果新机发布有所提前,而多个下游需求疲软情况下,公司出货量增长有所放缓。从公司给出的下季度指引也能看出,下季度公司收入端基本不太增长。海豚君认为本次苹果新机未用 3nm 制程有所低于预期,但公司 5nm 占比提升也一定程度提升了公司产品的出货均价。虽然台积电的产品出货量会受行业周期和政策风险影响,但公司仍然会向更高制程迈进,进而在结构端提升公司的产品均价。

二、毛利及毛利率:5nm 显著提升公司毛利率

台积电在 2022 年第三季度实现毛利 122.2 亿美元,环比增长 14%。环比增速高于收入增速(11.4%)的原因,主要在于毛利率的超预期提升。其中三季度台积电的毛利率 60.4%,超指引区间上限(57.5-59.5%)。

三季度台积电毛利环比增长 14%,其中收入的维度带来贡献 +11.4%,毛利率的维度带来贡献 +2.3%。

市场对台积电最为关心的两项数据便是,收入和毛利率。由于每月经营数据的公布,季度收入基本已被市场预期。而毛利率则是本次季报中,市场关注的焦点之一。长桥海豚君将对分析本季度毛利率提升的主要驱动力:

“毛利=单晶圆收入 - 固定成本 - 可变成本”

1)单片晶圆收入(等效 12 寸):三季度台积电单晶圆收入约 5091 美元/片,环比增长 310 美元/片,主要来自于 5nm 占比提高抬升了晶圆产品整体出货均价;

2)固定成本(折旧摊销):三季度台积电平均固定成本约 875 美元/片,环比减少 139 美元/片。本季折旧总额有所下降并随着产能的释放,分摊到单片晶圆的固定成本进一步下降;

3)可变成本(其他制造费用):三季度台积电平均可变成本约 1140 美元/片,环比增加 196 美元/片。单片可变成本的增加主要是由于 5nm 占比提升,在单位价格提升的同时也提升了单位成本;

综合以上拆分,本季度台积电单片毛利 3076 美元/片,环比增长 253 美元。本季度毛利率(60.4%),环比提升 1.3%。从本季财报看,随着 5nm 制程占比的继续提升,公司产品价格端和成本端都有提升,但是价格端的提升高于成本端,使得毛利率突破 60%。

海豚君认为台积电本季度毛利率的超预期提升,来自于高毛利率的 5nm 产品占比继续提升影响。通过台积电本季度的单片晶圆成本分拆,本季度公司随着高端制造产能增加,单位材料成本有所上升,但价格端的增长完成覆盖了成本项的增长。

三、晶圆结构端: 智能手机仍然羸弱,国产芯片还需自主可控

3.1 晶圆收入占比(按应用类型)

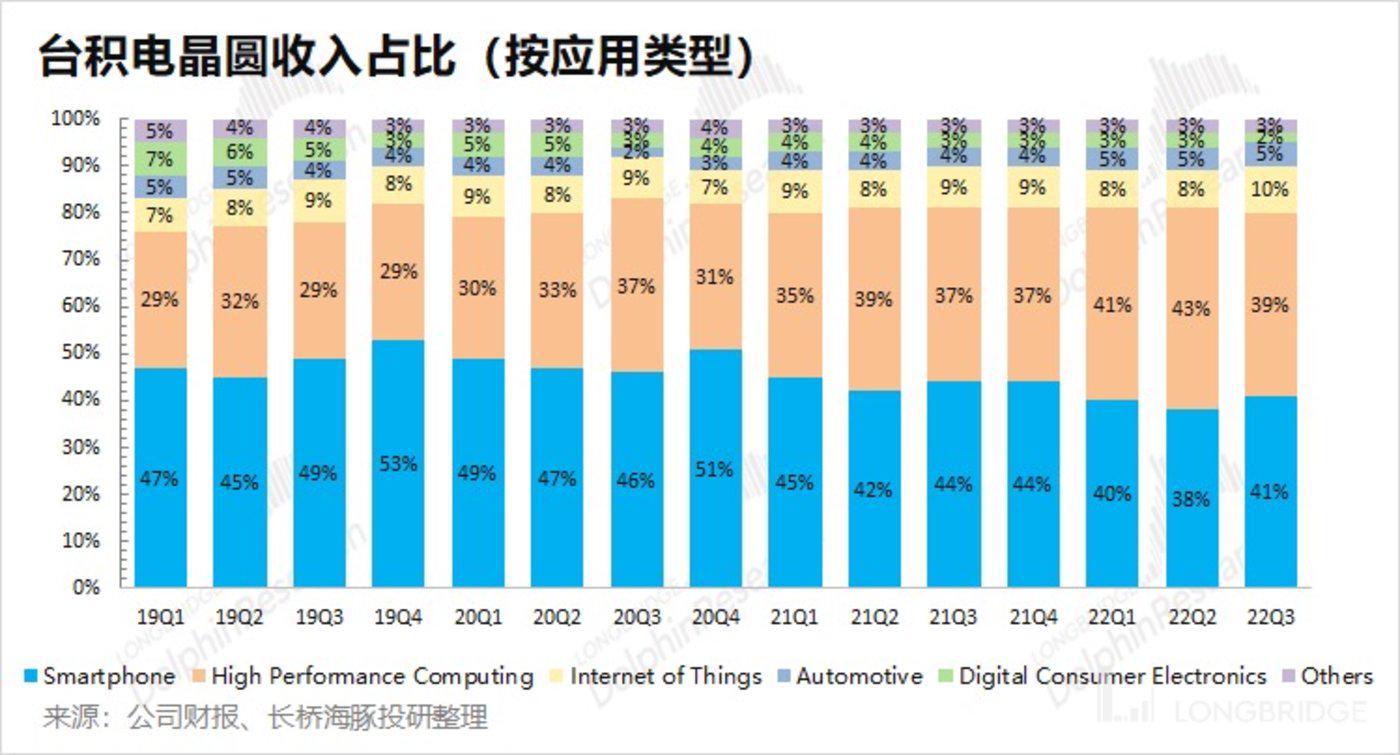

智能手机和高性能计算仍是台积电最大的应用来源,两者合计占比达到 80% 以上,也对公司业绩影响最大。

从各细分应用看,结构变化上一直呈现智能手机占比下滑的趋势,主要原因在于智能手机市场从 2022 年以来需求持续低迷,终端厂商的高库存减少了对芯片的需求。而本季度智能手机占比环比提升,主要是受大客户新机备货拉动,是季节性变化因素,但整体占比仍明显低于历史同期。

而高性能计算方面本季度并没有展现出过往明显的增长,主要由于显卡过高的库存和大厂收缩资本开支的趋势影响,加之近期美国政策风险直接影响客户需求。

从 618 以来的三季度销售情况看,海豚君认为手机端的库存仍未被充分消化,而苹果今年的新机也并未带来乐观预期。下半年智能手机市场仍将继续消化库存,整体市场需求依然疲软。

3.2 晶圆收入占比(按制程节点)

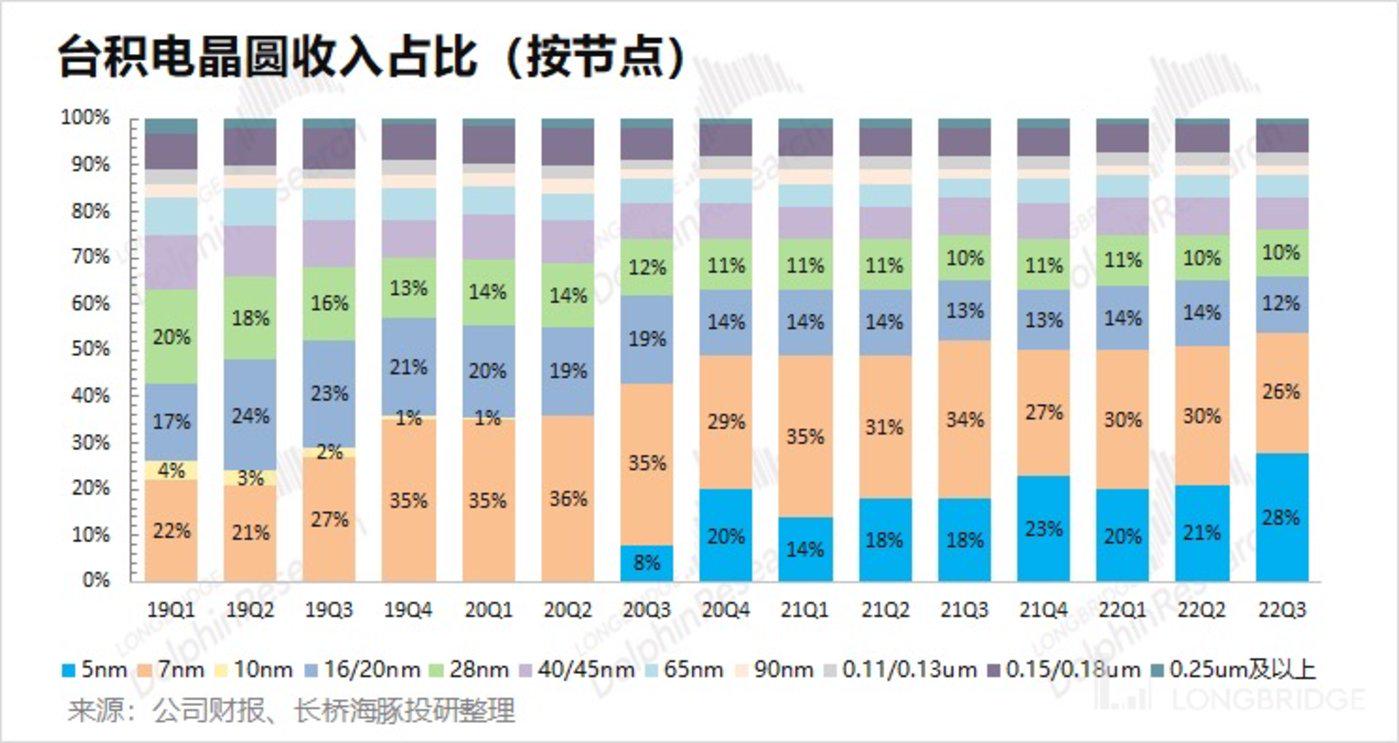

台积电先进制程占比继续提升,本季度 5nm 节点收入占比提升至 28%,而 7nm 节点主要的高性能计算需求有所减缓收入占比回落至 26%,7nm 以下先进制程收入占比继续提升至 54%。

本季度公司 5nm 制程占比继续提升,占比达到接近三成。从历史节奏看,台积电一般在当前最先进工艺提升至三成左右后,将推出新的制程工艺节点。而本次由于 3nm 制程较高的价格,大客户延缓了对 3nm 工艺的使用,但有望在 2022 年年底开始量产。3nm 开始量产对公司产品价格有正向提升作用,但是由于刚开始量产的比例较小,而 2023 年下半年大客户有望使用最新的 N3E 工艺,届时 3nm 有望迎来放量的机会。对于 2nm 芯片,公司仍然保持 2025 年量产的计划。

海豚君认为整体芯片制程都会往更高制程的方向提升,原来智能手机和高性能计算将转向 3nm 和 5nm 制程,而其余芯片需求提升回填 7nm 制程。整体芯片制程向高端演进有望进一步提升先进制程的收入占比,从而提升公司产品出货均价。

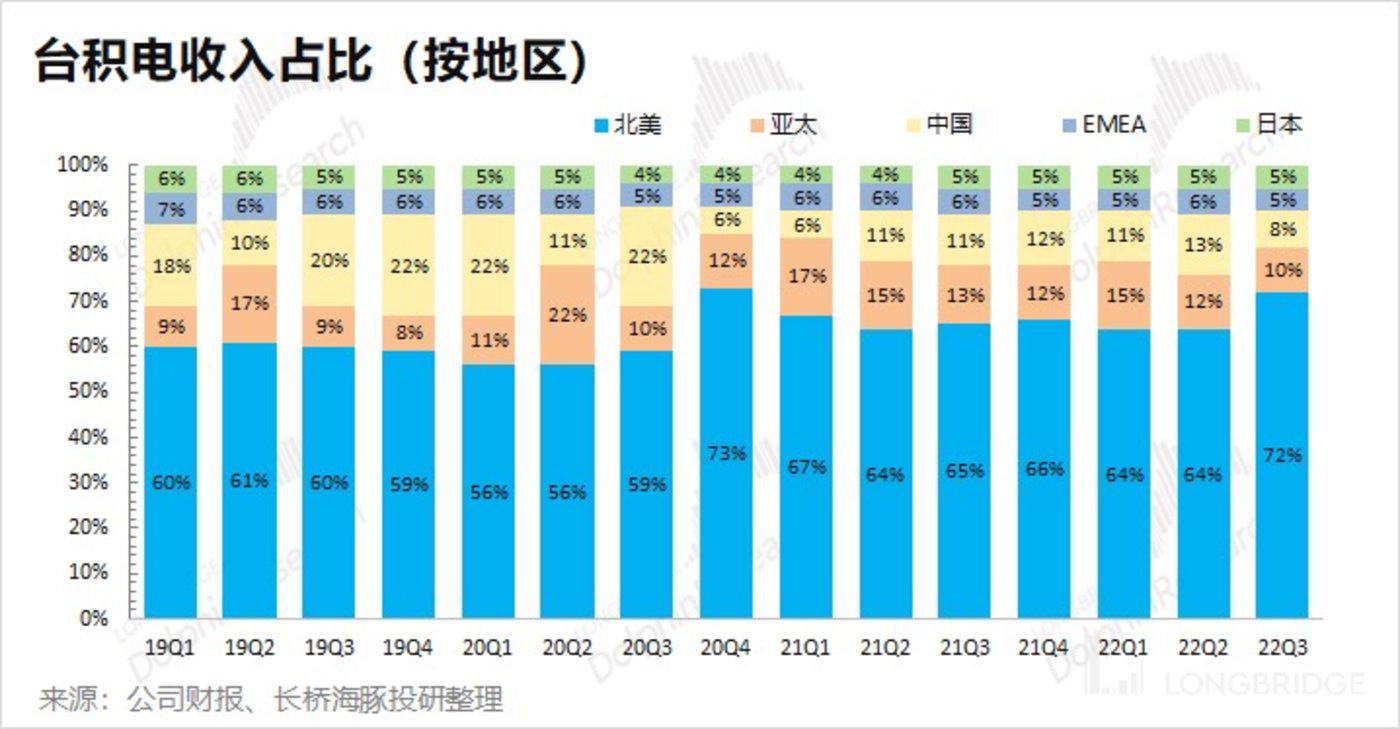

3.3 晶圆收入占比(按地区)

从各地区收入来看,北美地区仍是台积电最大的收入来源,本季度提升至 70% 以上。由于北美地区具有苹果、$高通.US 、$英伟达.US 、$AMD.US 等大客户,使得台积电和美国之间有很强的商业绑定关系。本季度随着公司收入占比两成以上的苹果新机备货,使得北美地区的收入继续提升。

除北美以外,中国地区和亚太地区是其余的两大收入来源,本季度占比分别为 10% 和 8%。本季度中国地区收入占比出现了明显的变化,从上季度的 13% 下降到本季度的 8%。这主要是受美国半导体政策影响,中国公司在台积电的投片量有明显下降。

从美国地区收入占台积电的比例看出,美国方面的政策对台积电有较大的影响。如果后期美国半导体政策继续深化,中国半导体行业和台积电的业务关联度可能进一步降低。从自主可控的角度看,中国芯片还是主要指望自身去美化产线的建成。

©2010-2019 全知导航-网址全搜罗,

资讯全知道。

苏ICP备10224953号-2

网友评论仅供其表达个人看法,并不表明全知头条立场。请理想发言,恶性发现将由个人承担全部责任。