- 小说 星座 交友 视频 明星 新闻 NBA 足球 体育 美图 游戏 音乐 摄影 军事 笑话

- 社区 招聘 地图 美食 汽车 基金 两性 女性 法律 娱乐 时尚 彩票 宠物 股票 手机

- 购物 健康 银行 房产 儿童 旅游 大学 宗教 公益 考试 教育 外语 留学 科技 爱好

- 微博 电脑 桌面 招商 聊天 硬件 软件 建站 编程 邮箱 设计 数码 曲艺 棋牌 生活

- QQ 二手汽车 生活助手 天气 直播 站长 婚嫁 租厂房 服务器 租赁 互联网 农产品 修理 搬家 UI素材

- 保洁 面辅料 牧业 出书 代工 物流 电影 电视 综艺 动漫 全知导航-八卦 秀场 减肥 美女 母婴

- 团购 特卖 家居 杀毒 手机应用 找加盟 找设计 找家政 众筹 找搬家 找代理 热门应用 找代工 找工作 找物流

- 找回收

关键词:行业,芯片,LED安,华灿,专利,周期,光电,需求,选择

LED芯片行业总共经历了三轮周期

(原标题:三安与华灿之争,双寡头市场的必然理性?)

2020年9月,两家LED芯片龙头企业身陷纠纷,市场份额排名第一的三安光电(600703.SH),指控排名第二的华灿光电(300323.SZ),侵犯了两项专利技术。

这是国内LED芯片行业首次发生专利纠纷,纠纷的双方又是行业内的老大老二。因此媒体马上跟进,在一片财经报道中,“龙头开战”这样夸张而戏剧的用语,显得突兀。

翻开商业史,可以发现一条规律,许多行业到一定阶段,只会剩下两家企业在相互竞争,分享主要市场份额。比如波音与空客、百事与可口、三一与中联、格力与美的,以及在2019年141亿元LED芯片市场中,分别占据74.6亿元和27.16亿元的三安和华灿。

这种现象有个专有名词:Duopoly(双头垄断)。

凡是进入Duopoly状态的行业,常常是纠纷与摩擦的高发地带。许多例子耳熟能详,通讯的华为与中兴、工程机械的三一与中联、家电的格力与美的、乳品的伊利与蒙牛、化工的龙盛与闰土、安防的海康和大华……每一次纠纷与摩擦,轻则互相攻讦、对簿公堂,重则大打出手,恶性竞争。

正如发烧是感冒的临床表征,纠纷与摩擦则是竞争的正常表达。不过如果细究这些令人眼花缭乱的摩擦,其实各有逻辑。三安与华灿的专利纠纷,同样别具深意。

01风起专利纠纷

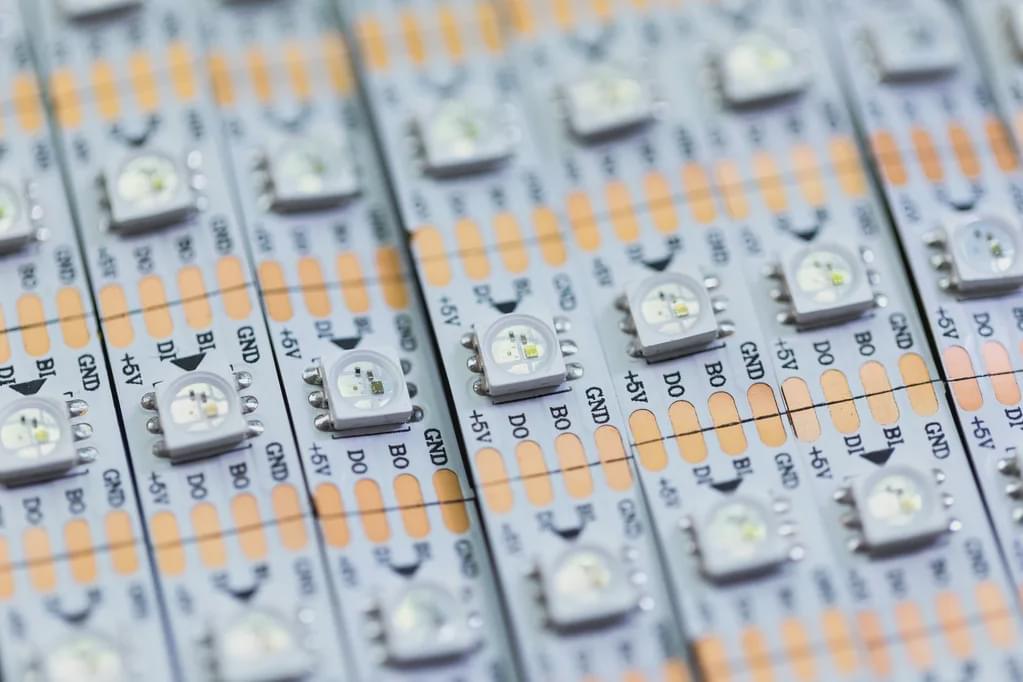

三安指控华灿侵权的两件专利,名称分别是“氮化物半导体发光器件以及制造其的方法”,“半导体发光元件和半导体发光装置”。

这两项专利涉及LED芯片制造的基础技术,三安光电认为,华灿侵犯了其在氮化物LED制造中,提高光提取效率和提高空穴注入效率方面的专利技术。

有趣的是,这两件专利其实并非三安光电原创,其原始申请人是夏普公司。这源于三安光电发展中,技术路线的历史与取向。

在业内看来,有别于华灿光电注重自我培养、自主研发的技术体系,三安的技术路径,则具有鲜明的技术引进与合作取向。

从收购美国Luminus、参股台湾璨圆、携手SSC成立子公司、到成建制地引入技术团队,购买夏普发明专利。三安在技术投入上的费用比例虽然不低,却与华灿有着迥然不同的方向选择。本次涉诉的两件专利,正源于2018年12月的夏普转让。

类似LED芯片制造这种科技行业,专利纠纷本属常态,无论事实上侵权与否,自有专利鉴定与司法机构进行裁定。但更为有趣的是,涉诉的ZL02142952.9专利,申请于2002年,已经是历时十八年,即将过期的老专利了。

对于这样一款专利,三安完全可以在更早的时间点进行诉讼,却单单选择在即将过期之时发难;三安可以状告业内多家芯片企业,却偏偏选择行业排名第二的华灿进行诉讼,这种看起来有点非常规的操作,其背后的原因,恐怕远超专利诉讼之外,而另具题外深意。

这场诉讼的背景,既是中国LED芯片行业走出周期底部,迎来供需拐点的时刻;也是双寡头同时大力布局,谋求高端业务的时刻。如果不理解这一点,就很难理解三安的“非常规操作”,也很难理解Duopoly状态下,双头竞争的逻辑。

02周期末段,行业触底

“大胆假设,小心求证”,是一切研究的前提。对于三安光电而言,如果有意选择在这个时间点上发起诉讼。其实是一步顺应行业周期的好棋。

2017年,由于上一轮小间距LED的需求驱动,LED芯片的需求走旺。看到价格上涨的行情,大陆厂商在2017-2018年集中扩产,结果导致2018年供过于求,LED芯片价格应声而落,进入下降周期,行业利润率随之走低。

以三安为例,2020年5月,毛利率水平回落到30%左右,这已是近10年来的最低位置,接近2012年那一波周期的低点水平,库存亦处于近5年的高位。

需求趋淡、单价下调、库存走高、毛利走低,为LED芯片行业带来了全行业的亏损。而产能与份额越大,亏得就越是厉害。透视华灿光电的2019年业绩,在实现27.16亿元营收的同时,也录得了9.1亿元的亏损。

但这并不意味着坏日子总是会持续,通过对利润率、库存指标以及存货周转天数的历史趋势观察,可以发现LED芯片行业在2020年很可能已经触底。

判断底部区域,从来不是一件容易事。既需要指标窗口的观察,也需要可靠的逻辑作为支撑。

生成触底判断的第一重逻辑,来自于行业利润率进一步下行空间已经极其有限。

对于LED芯片行业而言,设备从来不是买来即用,产能也无法一蹴而就。从设备购建到产能的完全释放,快则一年,缓则二三载。在2017、2018这两年里,全行业大干快上,均有较大的产能扩充,但随着2018年下半年产业供需情况改变,各厂商放缓了投资力度。达产的产能在2019年底趋于平缓。

在2020年Q1,行业毛利率的下滑终于煞住了车,稳定在低位底部水平。这个时候,部分厂商的毛利,甚至已经低于现金成本,产能利用率也大多回归到七八成,同样处于近年低位。

生成触底判断的第二重逻辑,来自于对历史的复盘——每一轮景气周期的开端,都源于新需求爆发的驱动。

和猪周期这种耳熟能详的大众话题不同,除了少数对口分析师,恐怕很少有人关注LED芯片行业的周期性。

从2009年至今的11年里,LED芯片行业总共经历了三轮周期。每一轮周期,背景和情节看起来都很类似:LED产品的新需求驱动——产能供不应求——厂家增容扩产——行业需求平衡——价格下滑库存增加——新需求再驱动——芯片企业再度扩产壮大。

在第一轮周期里,手机、电视等背光源产品需求旺盛,供不应求,推动了整个LED芯片行业毛利率在周期内增长了40%。而第二轮上升期,是由LED照明产品的需求拉动,始于2017的第三轮上升期,由小间距LED产品需求叠加LED照明产品的高渗透率,行业迎来再次回暖。

每一轮周期,基本上都沿着这个轨道运行。在每次周期底部,LED芯片企业都会陷入需求锐减的增长低谷,面临业绩压力,随后又会迎来新一轮的扩产增收。

因此,就当下而言,LED芯片行业已经趋于触底,根据民生证券的预测,2020年行业新产能增速同比将大幅放缓至10%。厂商将减少中低端芯片产能利用率。

这意味着中国LED芯片行业走出周期底部,迎来供需的拐点。也意味着行业集中度将进一步提升。龙头企业因此成为受益者。

对于行业第一名而言,在行业集中度提升,有望重新分割份额的洗牌期打击竞争对手。用这样的逻辑解释,那些看起来不可理解的行为,似乎便有了答案。

03双寡头竞争下的理性选择

供需和判断相互交织,这就是周期行业的魅力与玄机。

LED芯片行业拐点将至,但对于三安、华灿这样的龙头企业而言,利润上的拐点,或许还要等到明年。

作为龙头企业,只与周期同步远远不够。它们必须要抓住LED产品的新需求驱动。对于行业而言,这个新需求,正是由Mini LED、Micro LED产品应用起量开启的新一轮周期。例如采用Mini LED背光搭配的LCD显示,可以使LCD显示画质全面提升,在超高清视频显示应用领域前景广阔,被认为是下一代的显示技术方向。

凭借着传统LED领域的积累,三安与华灿两家公司,均成功布局Mini LED、Micro LED等高端LED项目。

在2020年半年报中,三安光电表示,公司Mini LED、Micro LED芯片已实现批量供货三星,成为其首要供应商并签署供货协议;同时,公司与TCL华星成立联合实验室,推进Micro LED的市场化进程。为应对高端产品的市场需求,公司加快全资子公司泉州三安半导体的产能释放;以及湖北三安Mini/Micro的产业化项目基础建设。

而在华灿光电一端,同样正处于破局阶段。

在2020年半年报中,华灿光电表示,公司自2019年四季度开始Mini LED批量发货,2020年上半年出货量持续大幅快速提升。

同时,公司积极研发叠代的Mini LED芯片技术,使公司持续保持市场领先地位。今年的8月台湾群创光电全球首发55寸可卷曲Mini LED显示器,采用的是华灿光电Mini LED芯片解决方案。

此外,据最新消息, LG新近推出的163英寸MicroLED商用电视也是采用华灿的芯片方案。

从这种动向不难看出,两家公司对于Mini/Micro引领下一波背光及显示需求,已经达成共识。选择布局Mini LED芯片产能,以进行业绩改善,则是这种共识下的共同选择。

这种共识与行动落地,来自于行业龙头企业的能力积累,但在这个关键时刻,谁能领先一步,便意味着极有可能在下一轮周期中占到先机,实现份额的重新分割。

因此,以纠纷与摩擦手段打击竞争对手,在这一时间点上便显示出了题外之意的一面——对于有可能破坏现有格局的赶超者,一定要百般阻挠,不能放任其做大。

从这个角度上看,三安对于华灿的诉讼,表面上看是专利的纠纷与摩擦,其本质则是对市场的争夺。

这一点,三安的管理者或许想得到,或许没有想到。但无论有意与否。这步看起来有利无害的棋,都来得突然而迅速。

然而,就LED芯片行业当下形势而言,由技术路线派生出的专利摩擦,不应影响整个行业的竞合形态。

我们回顾那些的著名双寡头竞争案例,可以发现大凡经历Duopoly状态的行业,都会经历数轮竞争与摩擦,但经历数次之后,两家才会发现,其实任何一方都难以吃掉另一方。龙头企业的最佳选择,是在良性竞合的氛围下,分享行业复苏带来的周期性红利。以更好的业绩回馈投资者,以更好利润做好自主研发,改善经营。

这种选择,既符合双寡头状态下利益最大化的原则,也是行业玩家的最理性选择。

©2010-2019 全知导航-网址全搜罗,

资讯全知道。

苏ICP备10224953号-2

网友评论仅供其表达个人看法,并不表明全知头条立场。请理想发言,恶性发现将由个人承担全部责任。