- 小说 星座 交友 视频 明星 新闻 NBA 足球 体育 美图 游戏 音乐 摄影 军事 笑话

- 社区 招聘 地图 美食 汽车 基金 两性 女性 法律 娱乐 时尚 彩票 宠物 股票 手机

- 购物 健康 银行 房产 儿童 旅游 大学 宗教 公益 考试 教育 外语 留学 科技 爱好

- 微博 电脑 桌面 招商 聊天 硬件 软件 建站 编程 邮箱 设计 数码 曲艺 棋牌 生活

- QQ 二手汽车 生活助手 天气 直播 站长 婚嫁 租厂房 服务器 租赁 互联网 农产品 修理 搬家 UI素材

- 保洁 面辅料 牧业 出书 代工 物流 电影 电视 综艺 动漫 全知导航-八卦 秀场 减肥 美女 母婴

- 团购 特卖 家居 杀毒 手机应用 找加盟 找设计 找家政 众筹 找搬家 找代理 热门应用 找代工 找工作 找物流

- 找回收

关键词:深圳,券商,发展,资本,全国,业务,证券,证券业%,行业

深圳券商各类投行业务发展较为均衡

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:深圳证券业如何突围?一场重磅会议刚刚召开,23家券商提十大发展建议,金融局也有表态

深圳证券业发展滞缓,在经本报进行深入报道后(详见券商中国此前专题报道《深圳证券业现状调查》),亦引发深圳市委市政府及相关部门的高度重视。

5月28日,深圳市地方金融监管局(简称“深圳金融局”)深圳证监局和深证协一同召开了“深圳证券业高质量发展座谈会”,中信证券、招商证券、国信证券、安信证券、平安证券等深圳地区23家券商主要负责人参加会议,并就目前行业发展状况、面临的形势和机遇、国家有关政策导向以及如何实现高质量发展进行了深入研讨。

与此同时,5月31日晚间,深证协主动亮“家底”,发布了《深圳券商2019年发展情况报告》(简称“报告”)。尽管从整体数据上看,深圳证券业在国内一线城市中尚位居三甲,但就过去十年的发展速度而言,深圳证券业发展相对滞缓的情形还是比较明显的。

总体经营全国居前,中信证券“一超”明显

报告显示,截至2019年末,深圳有22家券商(含中信证券,安信资管2020年才新成立),各项指标位居全国前列,整体实力与京沪并列全国三甲,发展态势总体向好。

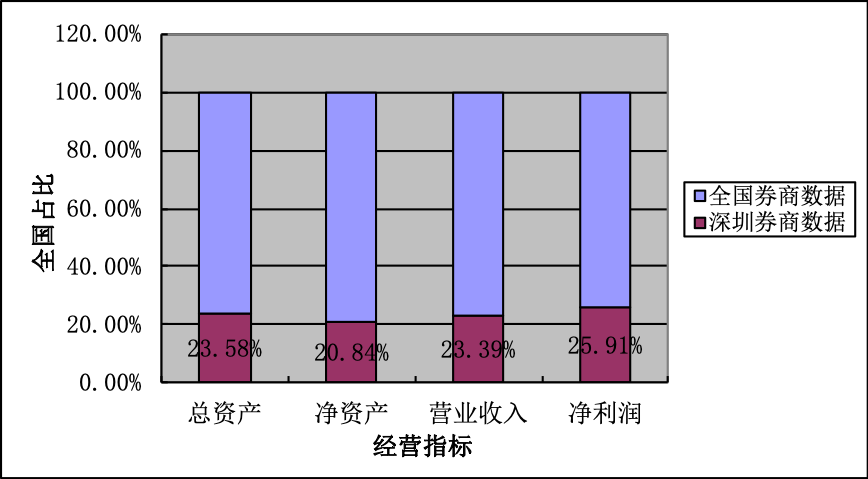

以券商母公司财务报表口径统计,深圳券商2019年年末总资产17112.43亿元,全国占比23.58%;扣除客户交易结算资金后的总资产14214.06亿元,位列全国首位;年末净资产4199.65亿元,全国占比20.84%;净资本3291.88亿元,注册资本910.69亿元,均排名全国第二。

经营数据上,2019年,深圳券商实现营业收入842.02亿元,全国占比23.39%;实现净利润309.54亿元,全国占比25.91%,均居全国第一。22家券商中,18家公司实现盈利,17家公司净利润同比均有不同程度的增长。

在资本运用效率方面,2019年末,深圳券商资产负债率为75.46%,剔除客户保证金后为70.45%,均高于全国平均水平,且连续三年上升;净资产收益率为7.37%,高于北京、上海,也优于全国平均值。但这侧面反映资本实力尚有提升空间。据不完全统计,今年以来国信证券、招商证券、英大证券、第一创业证券等纷纷启动了定增、配股等增资扩股计划,预计未来深圳券商的资本实力将会有所提升。

在上述22家券商中,中信证券各项指标常年位居全国首位,一家券商几乎贡献了深圳证券业整体数据的三到四成。数据显示,中信证券2019年底总资产6032.16亿元,在23家券商总和中占比35.25%;净资产1335.58亿元,占比31.8%;全年营业收入255.77亿元,占比30.38%;净利润117.01亿元,占比37.80%。

事实上,深圳证券业呈现出明显的“一超”格局。除中信证券外,国信证券、招商证券各项业务发展均衡,主要经营指标一般位列全国前十,安信证券、平安证券主要经营指标进入全国前二十。但相比于北京和上海,深圳头部券商在数量上并未占据明显优势。

此外,深圳还拥有一批扎根本地资本市场的中小型券商,形成了与大型券商互为补充的发展梯队。然而小型公司虽然数量较多,但资产、收入、利润占比较小,有待继续做大做强。且深圳外资券商数量较少,券商外资持股比例放开后,尚没有新设外资券商落户深圳,对外资金融机构的吸引力还需进一步提升。

传统业务优势尚在,创新业务有点加强

具体到不同的业务板块分析,深圳券商传统的优势业务——经纪、投行、自营尚在,但如资管、信用等创新业务后劲不足。

数据显示,自营投资收益是深圳证券业2019年营业收入的第一大来源,占比33.26%;经纪业务净收入占比23.22%,投行业务净收入占比14.54%,资管业务、财务顾问业务、投资咨询业务占比均小于10%。

其中,作为资本市场的发源地,深圳券商经纪业务多项主要指标国内居首,增长速度高于全国。例如2019年全年,经纪业务净收入195.53亿元,同比上升27.42%;年末客户交易结算资金余额2898.38亿元,同比增长37.20%;托管证券总市值11.46万亿元,同比上升40.27%。

在投行业务方面,深圳券商直接融资承销金额长期占全国三分之一左右,2019年投资银行业务净收入122.47亿元,同比上升31.85%,居全国第一。从业务结构看,深圳券商各类投行业务发展较为均衡,IPO、债券项目主承销金额占主承销总额的比例与全国数据接近,2018年以来再融资项目承销金额全国占比超过四成,在国内具有一定优势。

同时,深圳券商自营投资回报率较高,2019年自营投资收益280.09亿元,较上年末增加33.54%,上升幅度高于证券投资成本的同比增长率15.99%。2019年,深圳券商融资融券业务实现利息收入160.40亿元;年末融资余额2,565.66亿元,同比上升36.70%;融券余额42.44亿元,同比上升166.06%,均高于全国同比增幅。

资管业务则相对是深圳券商的短板,2019年末,深圳券商资产管理业务受托资金规模36,458.14亿元,占全国规模近三成,居全国第一;但资产管理业务收入56.80亿元,同比下降2.15%,主动类产品资产净值占比不足一半,主动管理能力尚有待进一步提升。

此外,2019年分类评价最高级别AA级共10家公司,深圳有中信证券、招商证券、国信证券、平安证券4家公司,数量居全国第一。但深圳个别券商存在债券承销业务利益冲突防范机制不到位、固收交易业务内控机制不完善、股票质押项目尽职调查不充分、合规保障不符合规定要求等问题,被监管部门采取了不同程度的行政监管措施,合规风控工作仍需持续加强。

23家券商提出十大发展建议,金融局将制定有关政策加强扶持

深圳证券业近几年发展滞缓,也引发了全行业的关注。5月11日,本报推出深度专题报道——《深圳证券业现状调查》,受到包括深圳市委市政府及社会各界的高度关注和议论。

为此,5月28日,深圳金融局、深圳证监局携深证协,专程召开了“深圳证券业高质量发展座谈会”。

座谈会邀请了深圳地区23家证券公司主要负责人参加并做了交流发言。深圳证监局、深圳市地方金融监管局有关负责人出席。

会议指出,我国证券业总体规模和实力与高盛、摩根士丹利等国际先进投行相比,依然差距较大,服务资本市场的能力和水平亟需进一步提高;近年来深圳证券业发展势头有所放缓,自主创新活力不足,与深圳作为改革开放先行地和资本市场发源地的地位不尽相称。

券商中国记者了解到,在会上,23家券商主要负责人在发言中主要提出了十条重点建议,帮助深圳证券业抓住“双区”建设机遇,争取资本市场改革创新举措在深圳率先落地,努力打造具有国际竞争力的一流投资银行。具体包括:

1、监管部门和地方政府优化政策,放松管制,加强扶持,充分发挥深圳的市场化优势、科技优势,激发行业创新活力,推动深圳证券公司做大做强;

2、要打破隐形“玻璃门”,减少窗口指导,以更充分的信息披露取代对经营风险的监管判断;

3、提高监管容忍度,对风控能力较高的证券公司,探索放宽风险管理指标限制,允许其适当提高杠杆水平;

4、支持跨境展业,适当放宽证券公司跨境资金流动外汇管制,放松境外子公司约束;

5、丰富流动性管理工具,稳步增加衍生工具种类,增强资本市场流动性,支持证券行业在流动性紧张时获得稳定的低成本资金;

6、完善创新机制,允许具备条件的券商先行先试,实现差异化发展,避免恶性竞争;

7、鼓励券商增厚资本,引导国资入股增资,吸收民营和境外资本,夯实资本基础;

8、提升专业人才吸引力,扩大个税返还、公共住房、子女教育等人才引进政策的覆盖面;

9、提升行业扶持力度,优化证券公司补助补贴、办公用地等各类优惠政策;

10、搭建服务实体经济平台,畅通信息渠道,引导深圳证券公司对接服务本地企业金融需求,探索政府与券商共同设立母基金服务地方经济。

“金融业为深圳经济贡献巨大,深圳将为证券行业打造更加优质的营商环境,证券公司在深圳将会获得更多更好的发展机会。”深圳金融局负责人表示,下一步将积极研究、吸纳与会公司提出的意见建议,加强行业扶持,研究制定促进金融科技发展的有关政策。

深圳证监局相关负责人也提到,深圳证券行业要全面客观分析行业面临的发展形势,积极作为、稳中求进:一是要守住风险和合规底线,始终保持资本稳健,防止盲目扩张导致风险过度积累;二是要勇于创新,把握“双区”建设历史机遇,努力抢占创新发展先机,探索差异化发展路径;三是要努力建设国际一流投行,积极“走出去”参与国际竞争,不断提升综合实力和专业水平。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP责任编辑:王帅

©2010-2019 全知导航-网址全搜罗,

资讯全知道。

苏ICP备10224953号-2

网友评论仅供其表达个人看法,并不表明全知头条立场。请理想发言,恶性发现将由个人承担全部责任。